信義玻璃(0868)作為行業龍頭,受惠於內地決意控制行業產能過剩、汽車銷量見增長、商品房銷售理想及中央致力興建保障房等客觀因素。 電子玻璃廣泛使用在手機、電腦、電視的顯示屏或者觸摸屏上,近年這些電子產品銷量保持可觀增幅,電子玻璃的需求日益增加。 迎合市場的需要,集團的超薄電子玻璃生產線於今年5月投產,預計第三季將正式營運,將成為集團新增長點。

相比以生產及銷售浮法玻璃為主的洛陽玻璃(1108)及中國玻璃(3300),信義玻璃(0868)產品覆蓋最廣,盈利能力亦較强。

集團於今年4月至6月至今一共回購了1740股,每股作價5.14元至6.40港元,佔已發行股本0.46%。

信義玻璃(0868)於今2月公佈2012年全年業績。 公司亦建議分拆太陽能玻璃及相關業務,重新啟動在2011年11月擱置的計劃。 去年太陽能玻璃業務之營業額佔該集團總營業額約12.5%。

■

22 May 11 - 信義玻璃 (0868) 配股

■

28 Feb 11 - 信義玻璃(0868) 全年業績

■

01 Jan 11 - 信義玻璃(0868) 中期業績

信義玻璃(0868)

信義玻璃(0868)

信義玻璃(0868)從事玻璃產品的製造及銷售,主要包括汽車玻璃、建築玻璃、浮法玻璃及太陽能玻璃,當中以收入計,浮法玻璃及汽車玻璃佔比較大。 該等產品在位於中國廣東省深圳、東莞及江門、安徽省蕪湖及天津等的工業園製造。

信義玻璃(0868)採取垂直綜合的策略,信義已經形成一條集上下游於一身的玻璃產業供應鏈,換言之,由硅砂礦挖出來的砂製成浮法玻璃,再加工成汽車及建築玻璃產品的整個工序,信義都可以一手包辦。該公司所生產的浮法玻璃中,約40-50%作為自用,而其大部份生產廠房均設有下游玻璃及浮法玻璃生產設施。 此經營模式可有效降低信義玻璃的原材料運輸成本及其價格波動的影響。

汽車玻璃集中在售後市場佔公司營業額31%,建築玻璃則佔16%,浮法玻璃佔39%,太陽能玻璃產品佔14%。

信義玻璃(0868)於2012年5月向 Sculptor Finance投資基金,以每股4.69元配售8,272萬股股份及發行本金額7.76億元的可換股債劵,集資淨額11.43億元,將用作償還債務、未來資本開支、未來潛質項目之投資及一般營運資金用途。 若可換股債劵被悉數行使,認購人將持有集團經擴大後股本約5.4%。

| 公司簡介 | 信義玻璃(0868)主要在中國從事生產及銷售汽車玻璃、建築玻璃及浮法玻璃產品。 |

| 市值(港元) | 233.79億 |

| 現時股價 | 6.18元 (2013-07-02 收市價) |

| 市盈率 | 19.50倍 |

| 每股盈利(港元) | 0.317 港元 |

| 每股帳面淨值(港元) | 2.626 港元 |

信義玻璃(0868)2月公布截至2012年底止年度業績,期內銷售額升18.95%至97.85億元,純利減少6.1%至11.88億元,每股盈利按年減少9.78%至31.72港仙。公司宣派末期息9仙,而去年同期末期息為5仙。

期內,毛利率由2011年28.6%下降至去年25.3%,乃由於浮法玻璃及太陽能玻璃產品的價格競爭激烈、銷售成本上升和汽車玻璃及太陽能玻璃產品的需求增長放緩所致。

▪ 汽車玻璃的營業額(佔整體營業額的31%)毛利率則由2011年的40.2%升至2012年的42.8%,汽車玻璃的替代需求並未受到經濟下滑影響。

▪ 建築用玻璃(佔整體營業額的16%)營業額及毛利分別按年增39%及41%,而毛利率則擴闊1個百分點至2012年的37.2%。這主要是受惠於中國在建建築面積持續增加,而對節能用的建材如公司的低幅射鍍膜玻璃(Low-E)需求亦殷切。

▪ 太陽能玻璃(佔整體營業額14%)營業額升10%,但毛利急挫44%,毛利率由2011年的35.7%下降至2012的18.4%,主要由於經濟活動放慢令平均售價急跌。

▪ 浮法玻璃(佔整體營業額39%)2012年營業額升28%,唯毛利下跌2%,主要由於毛利率跌2百分點至8.6%。 雖然在價格競爭下出現了業績倒退,但浮法玻璃業務於2012年下半年強力反彈,受惠於需求復甦,毛利率由上半年4.3%反彈至下半年的12.0%。

信義玻璃(0868)2012年5月曾經配股集資,集團於2012年12月底的淨負債資本比率為35.8%,2011月年同期為42.3%。

發展 及 2013年目標

發展 及 2013年目標

信義玻璃(0868)計劃2013年將汽車玻璃、建築玻璃、浮法玻璃產能及太陽能玻璃的生產能力按年分別增加12%、40.5%、24.8%及6.5%。 2013年的固定資產開支估計約為港幣18億元。 集團亦積極研究發展太陽能相關下游市場,如於中國內的太陽能發電站等。

信義玻璃(0868)電子玻璃的生產線於4月點火預熱,5月投產。 信義光能控股公司執行董事兼行政總裁李友情稱,信義的目標是電子玻璃產品可以替換進口產品。他亦稱電子玻璃完全通過自主研發,可以滿足市場需求,玻璃可薄至0.3毫米。而生產線設在蕪湖廠區,主要考慮到江浙一帶對電子玻璃的需求旺盛。 關於生產線的產能、產品詳情和潛在客戶資料,目前則不會透露,避免受到競爭對手的模仿。

公司暫沒有加快擴大產能計劃,今明兩年每年資本性開支預算維持約14億至18億元水平,主要用於興建遼寧省營口市、四川及蕪湖市新廠房投放,預計相關廠房會如期於今明兩年陸續投產。

分拆太陽能業務

分拆太陽能業務

6月的國務院常務會議指出,支援光伏產業走出困境並健康發展,完善光伏發電電價支援政策,保障對分佈式光伏發電按電量補貼的資金及時發放到位,有利於信義玻璃(0868)的太陽能發電站業務。

信義玻璃(0868)2月宣布重啓太陽能業務分拆上市,分拆出來的新公司包含太陽能玻璃生產及太陽能發電站(太陽能發電站併入電網供電)業務,預期將在6月披露具體分拆細節。 信義玻璃(0868)原於2011年6月分拆信義光能上市,集資6億美元,惟因歐債危機,同年11月決定終止計劃。 信義玻璃(0868)聲稱現在是發展太陽能業務的契機,因為現在太陽能製造業的成本是歷史新低,所以現在買入資產建設發電站很划算。

信義玻璃(0868)的太陽能玻璃業務去年收益上升10%,但毛利下跌44%。 信義玻璃(0868)指優於同業,因為大部份同業均處虧損狀態。 經過2年慘烈的行業整合後,董清世表示經已淘汰每日溶化量1萬噸的太陽能玻璃生產線,餘下日產量只有8,000噸,信義(0868)佔2,000噸。 信義玻璃(0868)的庫存量亦由去年底的90天降至目前只有10多天。今年集團產能會增加27.8%至年溶量69.9萬噸。

目前,信義玻璃已在天津、蕪湖、東莞、江門工業園建設總計78MW的光伏發電項目。 其中,蕪湖工業園一、二期的光伏發電項目已建設完成,裝機容量均為10MW。蕪湖三期、天津、江門、東莞工業園光伏發電項目,也將於近期完成建設。這些項目正常生產後,年發電量將超過7800萬千瓦時。

董清世表示,去年全球和中國的太陽能模組安裝量分別是31吉瓦和4.5吉瓦,今年預計會升至37吉瓦和10吉瓦,表明全球太陽能需求很大,而且太陽能玻璃的供需關係逐步回復正常水平。

電子玻璃 新業務

電子玻璃 新業務

電子玻璃廣泛使用在手機、電腦、電視的顯示屏或者觸摸屏上。目前內地的顯示屏加工廠,都從外國進口電子玻璃,關稅和物流費用把其售價推得很高。內地有一些小型廠家製作電子玻璃,但質量並不令人滿意。 超薄電子玻璃是信義玻璃(0868)在現有的浮法玻璃、光伏玻璃、汽車玻璃和建築玻璃等四大產業基礎上發展起來的第五個產業板塊。 信義玻璃(0868)的電子玻璃生產線,5月底在其安徽蕪湖廠區投產,預計今年第三季將正式進行商業營運。

行政總裁董清世表示信義(0868)開拓內地的電子玻璃市場,不僅有主場優勢,享有更低的運輸成本,還在生產流程上進行成本把控,所以有較大的價格優勢。 集團已掌握生產0.3至0.7毫米超薄玻璃技術,較一般的浮法玻璃2至22毫米厚度要薄,用於手機、流動電子設備、家電及電視的顯示器和觸控屏幕上,現時這些電子玻璃主要靠進口,毛利率可達4、5成,為集團現有產品之最高水平。

信義玻璃(0868)未有透露超薄電子玻璃生產線年產能。

太陽能玻璃 反補貼調查

太陽能玻璃 反補貼調查

信義玻璃(0868)銷售額中,歐洲佔5.4%,當中一部分是太陽能玻璃。 歐盟6月6日對來自中國進口太陽能電池板將徵收臨時關稅(11.8%)外,歐盟委員會於4月啟動對中國太陽能玻璃製造商的反補貼調查,此次調查將長達13個月,最終或將提高關稅。

中國玻璃綜合指數

玻璃綜合指數,自今年年初起至6月上旬,指數呈見底緩升格局,由1030點升至最近的1060水平,玻璃價格的升幅與去年同期比較,升幅有約10%至20%,反映宏觀行業有回暖迹象。 但是相比去年下半年,平均價格則略低。

短評

短評

信義玻璃(0868)若成功高價分拆太陽能玻璃業務上市,將有助減債,同時提升集團的估值,預期最快7月會有具體細節。 此外,公司的電子玻璃業務是信義玻璃(0868)在現有的浮法玻璃、光伏玻璃、汽車玻璃和建築玻璃等四大產業基礎上發展起來的第五個產業闆塊。 電子玻璃生產線於5月正式投產,此新業務毛利高達四、五成,有力成為新的增長引擎。 信義玻璃(0868)預期,由於產品尚未正式生產,電子玻璃初期對公司總收入增長率只會有單位數貢獻。

產能過剩一直是近年來中國經濟發展的「頑疾」。 信義玻璃(0868)未來的增長和發展空間與政策息息相關,2011年浮法玻璃的新增產能過剩,令供求失衡,毛利率下降引致純利下跌2成。 隨着行業整合、淘汰落後產能,行業的整體表現已有所反彈,去年下半年度的毛利率亦反映此狀況。

信義玻璃(0868)為行業龍頭,有領先技術以及規模優勢,估值比同業一直比較高。 信義玻璃(0868)在2011年計劃集資約6億美元(約46.7億港元),分柝太陽能玻璃業務上市,股價在2011年5月上升至9.7元(市盈率22倍)。 後來上市計劃擱淺,加上太陽能行業陷入低谷,位於東莞和蕪湖的兩條太陽能玻璃生產線停產,純利下跌,股價亦大插水。 所以,信義玻璃(0868)的投資價值與分拆太陽能玻璃業務成功與否是息息相關。 董清世稱,「太陽能玻璃的供需關係逐步回復正常水平,近幾年全球已有約六成太陽能玻璃產能關閉,而技術上升令生產成本下降、全球需求穩步上升等利好。」董清世指今年至今太陽能玻璃的庫存周轉天數從去年下半年的90天大幅降至10天。 筆者未能引證這說法的準確性,但數字上,集團去年太陽能玻璃產品的價格仍然競爭激烈,毛利率未見回升。

風險方面,歐盟委員會於4月啟動對中國太陽能玻璃製造商的反補貼調查,此次調查將長達13個月,最終或將提高關稅。 另外,分柝太陽能玻璃業務上市計劃會否順利進行,

如果再次觸礁,股價難免重覆2年前的歴史。

2012年業績

2012年業績

信義玻璃(0868)去年收入按年增長18.9%,整體毛利率由28.6%下降至25.3%。 但是下半年度業務比較上半年度已明顯見改善,半年盈利由2011年下半年的4.22億元及2012年上半年的4.77億元反彈至2012年下半年的7.11億元。 下半年較上半年增近五成,因玻璃平均價續回升,毛利率亦逐步改善,上半年與下半年毛利率分別為23.8%及26.7%,顯示低谷已過,盈利能力正在復甦。

▪ 2012年上半年 毛利率23.8%

▪ 2012年下半年

毛利率26.7%

▪ 2012年上半年 純利4.77億元

▪ 2012年下半年

純利7.11億元

預期盈利,市盈率

預期盈利,市盈率

信義玻璃(0868)在2012年下半年的盈利7.11億元。 如果年度化計算,一年的盈利是14.22億元。

2013年預期盈利為16.9億元,每股預期盈利0.45元,相比2012年每股盈利0.3172港元,預期增加41%左右。

信義玻璃(0868)現價6.18元計算,每股預期盈利0.45元計算,預期市盈率13.7倍。

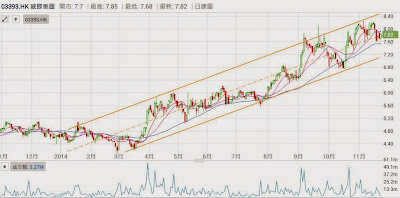

股價走勢

1年圖:

3年圖:

近年業績摘要

近年業績摘要

| 營業額 (港元) | 上半年 | 全年 |

|---|

| 2006年 營業額 | 7.02億元 | 19.33億元 (增長40.0%) |

| 2007年 營業額 | 12.24億元 | 27.75億元 (增長43.5%) |

| 2008年 營業額 | 18.84億元 | 38.94億元 (增長40.4%) |

| 2009年 營業額 | 16.28億元 | 39.58億元 (增長1.6%) |

| 2010年 營業額 | 26.49億元 | 63.43億元 (增長60.8%) |

| 2011年 營業額 | 38.81億元 | 82.27億元 (增長29.7%) |

| 2012年 營業額 | 45.93億元 | 97.85億元 (增長19.0%) |

| 盈利 (港元) | 上半年 | 全年 |

|---|

| 2006年 盈利 | 1.40億元 | 3.88億元 (增長49.3%) |

| 2007年 盈利 | 3.00億元 | 6.71億元 (增長72.8%) |

| 2008年 盈利 | 4.02億元 | 7.09億元 (增長5.7%) |

| 2009年 盈利 | 2.25億元 | 7.74億元 (增長9.1%) |

| 2010年 盈利 | 6.42億元 | 15.71億元 (增長103.1%) |

| 2011年 盈利 | 8.42億元 | 12.65億元 (下跌19.5%) |

| 2012年 盈利 | 4.77億元 | 11.88億元 (下跌6.1%) |

| 每股盈利 (港元) | 上半年 | 全年 |

|---|

| 2008年 | -- | $0.2095 (增長2.0%) |

| 2009年 | $0.0650 | $0.2230 (增長6.4%) |

| 2010年 | $0.1810 | $0.4443 (增長99.2%) |

| 2011年 | $0.2379 | $0.3516 (下跌20.9%) |

| 2012年 | $0.1284 | $0.3172 (下跌9.8%) |

參考:

1. 信義玻璃 868 業績

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0228/LTN20130228189_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0730/LTN20120730264_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0227/LTN20120227119_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2011/0801/LTN20110801391_C.pdf

http://www.hkexnews.hk/listedco/listconews/sehk/20110228/LTN20110228162_C.pdf

http://www.hkexnews.hk/listedco/listconews/sehk/20100825/LTN20100825798_C.pdf

http://www.hkexnews.hk/listedco/listconews/sehk/20100802/LTN20100802496_C.pdf

2. 信義玻璃 新產品將投產

http://www.hket.com/eti/article/675a1306-7114-47fa-9dd2-0fa1a2911a02-397851

3. 信義電子玻璃線快投產

http://news.takungpao.com.hk/hkol/business_news/2013-05/1621834.html

4. 信義產電子玻璃 價格遠低進口貨

http://www.mpfinance.com/htm/finance/20130520/news/eb_ebc1.htm

5. 信義玻璃 分析報告

http://www.xinyiglass.com/cn/tz_65.html

6. 信義玻璃下半年純利急升

http://www.mpfinance.com/htm/finance/20130301/instant/rd_ece1.htm

7. 信義料年中前 分拆太陽能業務

http://www.mpfinance.com/htm/finance/20130304/news/ec_ecc1.htm

8. 信義推新產品 毛利率料升

http://hk.apple.nextmedia.com/financeestate/art/20130520/18265401

9. 董清世:親疏無別 能者居之 玻璃王國CEO 剖析信義親屬關係

http://www.mpfinance.com/htm/finance/20130513/columnist/ekz_ekza1.htm

10. 中國玻璃綜合指數

http://www.glassinfo.com.cn/qh/showzs_910.html

http://www.glassinfo.com.cn/qh/showzs_922.html

11. 尋找玻璃行業新亮點

http://www.hket.com/eti/article/6ce4b5bb-22d3-4e56-9122-80e60c6d5468-576773

本網誌內容版權為本人「藍兵」所有,敬請注意。

筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,筆者不是推薦或介紹股票給大家,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |