康師傅 毛利率有下調壓力

我們將繼續跟進最近公布2009年財政年度業績的公司,本周將看看周一公布了業績的康師傅(322)。

康師傅業績

■ 營業額按年上升19%,至50.81億美元。

■ 純利上升47%,達3.83億美元。

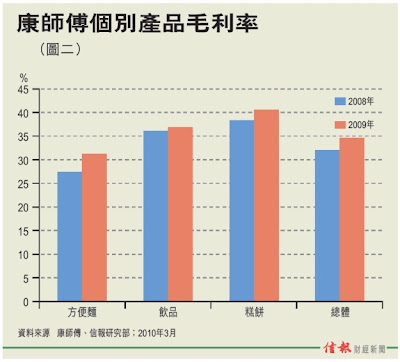

■ 毛利率增加2.45個百分點,至34.6%,但去年第四季毛利率已經按季下跌,因為原材料價格持續處於上升趨勢。

■ 每股盈利6.86美仙,末期息每股3.43美仙,純利表現較彭博的分析員平均預期多25%左右,顯示該公司的業績意外地超越了分析員的預測。

三個業績問題

我們將詳細看看下列業績範疇上的問題:

■ 各業務業績:飲品業務曾是該公司的主要增長動力,但競爭自去年下半年加劇,而方便麵市場在去年一直萎縮,但萎縮的趨勢正在好轉。今年業績表現的主要驅動力是什麼?

■ 原材料價格和毛利率趨勢:去年毛利率的改善大致因為原材料價格從2008年的高峰回落,今年的趨勢將如何?

■ 康師傅的資本開支和未來策略:面對日益增加的外國企業競爭,尤其是來自可口可樂的競爭,康師傅有什麼策略?這如何反映到未來的資本開資計劃?

最後將看看該公司估值,以判斷現價是否吸引。

各業務表現

■ 方便麵業務:主要是因為表現突出的高檔方便麵,包括碗麵(售價按年上升11%)和高檔袋裝麵(售價按年上升13.5%)。高檔麵產品目前佔康師傅整體方便麵逾80%的營業額。由於去年高檔麵產品的貢獻增加,加上原材料價格下跌,方便麵業務的毛利率增加4個百分點,至31.4%。

■ 去年主要帶動飲品業務表現的產品是即飲茶。該公司於去年年底前把該類飲品的市佔率扭轉至超過50%(自2008年年中至2009年年初,因為受到可口可樂和娃哈哈的競爭,市佔率曾下跌至42%)。樽裝飲品和果汁飲品的市佔率分別維持21%和17%。整體飲品業務的毛利率企穩於37%。

■ 2010年業績表現的主要驅動力:我們認為,飲品業務依然是業績表現的主要驅動力。儘管整體方便麵市場可能於2010年從負增長中有所復蘇,但增長動力仍將較弱。從管理層的資本開支計劃也可看到,公司把注意力放在飲品業務上。

康師傅的主要原材料價格於去年一直下跌,成為推動該公司去年毛利率改善的主要因素。四種主要原材料(麵粉、棕櫚油、聚對苯二甲酸乙二醇酯〔PET〕樹脂和糖)自去年年中處於上升趨勢,但仍不及2008年水平。

我們認為,該公司毛利率已達到一個高水平,將不大可能進一步改善,並可能於未來略有下調壓力。

現價非買入時候

康師傅今年的資本開支定於4.97億美元,其中3.8億美元將用在擴充飲品產能。

該公司克服競爭的核心策略是(鑑於國內競爭對手的規模小,競爭主要來自外國企業),首先在分銷和市場行銷上進行競爭,之後在長遠上透過生產效率和規模競爭。

雖然我們認為,該公司是一家經營良好的企業,並有良好的前景,但目前處於市場2010年預期市盈率二十九倍的股價。我們認為,投資者應等待股價在未來回落至更便宜時才投資。

修訂推薦名單

我們於上周已從推薦名單中,剔除吉利汽車(175)、美蘭機場(357)和中國綠色(904)(詳情請看2010年3月19日信研Dashboard)。

吉利汽車:雖然我們仍然看好中國汽車製造業和該公司的基本因素,但該公司的股價目前相對偏貴;加上大市上升動力有轉弱迹象,所以我們決定剔除吉利汽車以降低風險。

美蘭機場:基於同一個理由,為了降低整體風險,我們已決定從推薦名單中剔除。

中國綠色:該公司最近發行可換股債券,增加該公司的不明朗因素,在我們再確認看好該公司之前,要作進一步研究,加上近期大市有可能調整,我們決定剔除此股以控制整體風險。

另外,由於華潤燃氣(1193)股價於昨天觸及沽出位,我們也把該股即時剔除。

鑑於目前市況較弱和欠缺方向,投資者目前應在市場寬度指標超買時減持或以追蹤沽盤(trailing stop)鎖定利潤,靜待市場寬度指標超賣時才增持。除領匯(823)外,我們已對其餘在推薦名單中的股份定下追蹤沽盤,萬一股價觸及沽出位,我們將即時剔除該股。

沒有留言:

發佈留言